Après nous être concentrés sur les plans d’actionnariat salarié (ESOP) dans nos derniers articles de blog, nous allons maintenant examiner de plus près le phantom plan (PSOP). Dans cet article, nous aborderons (i) les similitudes entre un PSOP et un ESOP et (ii) la manière dont le processus de paiement aux participants fonctionne généralement. Ensuite, nous examinerons (iii) les avantages d’un PSOP par rapport à un ESOP et (iv) les conséquences fiscales pour les participants.

1 Actions fantômes

1.1 Similitudes avec l’ESOP et sa mise en place

En résumé, la différence principale avec un ESOP est que les participants au PSOP ne deviennent pas actionnaires de l’entreprise. Au contraire, ils reçoivent un droit contractuel de recevoir un paiement en espèces à la survenance de certains événements déclencheurs, généralement la vente ou l’introduction en bourse de l’entreprise. La participation financière des participants est calquée sur celle des actionnaires. Pour cette raison, les participants à un PSOP sont communément appelés actionnaires fantômes.

Un PSOP permet à l’entreprise de faire participer les collaborateurs aux gains monétaires de l’entreprise comme s’ils étaient des actionnaires sans leur donner d’actions réelles. Les collaborateurs participent virtuellement à l’entreprise. Cela signifie également que la structure de l’actionnariat n’est pas modifiée par un PSOP. Néanmoins, l’adoption d’un PSOP, comme l’ESOP, a un effet dilutif sur les actionnaires existants (voir section 1.2). Bien que le droit suisse des sociétés ne l’impose pas, il est donc recommandé d’obtenir le consentement des actionnaires existants avant d’introduire un PSOP.

La structure du PSOP est très similaire à celle de l’ESOP. Les deux documents de base sont :

- Le plan – ici tous les détails concernant la participation des collaborateurs sont définis unilatéralement par l’entreprise ; et

- l’accord d’attribution – il attribue les options ou les actions fantômes au participant et, en contrepartie, le participant accepte d’être lié par le plan (et de payer un prix pour les options/actions fantômes si le plan le prévoit).

Comme pour l’ESOP, le plan aborde notamment les questions clés suivantes :

- Participants éligibles : Qui peut participer au plan (par exemple, les collaborateurs, les membres du conseil d’administration et les conseillers).

- La taille du pool d’options : Le nombre maximum d’actions fantômes à émettre (par exemple, 5 à 20 % du capital social actuel).

- Prix d’exercice : Le prix hypothétique que les participants paient pour se voir attribuer des actions fantômes – les actionnaires fantômes ne doivent en fait rien payer, le prix d’exercice sera simplement déduit du paiement lors de l’événement déclencheur.

- Calendrier d’acquisition des droits : Avec un calendrier d’acquisition, les actions fantômes doivent être gagnées au fil du temps par les participants. Une fois acquis, les actionnaires fantômes conservent le droit aux avantages même s’ils quittent l’entreprise. En cas de survenance d’un événement de liquidité, l’acquisition des droits est généralement “accélérée” et toutes les actions fantômes donnent droit à un paiement.

- Perte des actions fantômes (bad leaver) : Si certains événements se produisent, toutes les actions fantômes sont perdues. Ces événements sont généralement la violation d’une clause de non-concurrence, la résiliation du contrat de travail pour un motif valable ou des actes criminels à l’encontre de l’entreprise (ce que l’on appelle un bad leaver).

Comme les participants ne deviennent pas actionnaires de la société, l’attribution des actions fantômes est simplifiée. Cela signifie notamment qu’aucune rencontre avec le notaire pour l’augmentation de capital formelle n’est nécessaire.

Les événements qui déclenchent un paiement à l’actionnaire fantôme sont appelés événements de liquidité. En général, il s’agit de tout événement où les actionnaires reçoivent des liquidités, notamment (i) une sortie (vente de toutes les actions, de tous les actifs, introduction en bourse ou fusion) ou (ii) une distribution de dividendes.

1.2 Versement aux actionnaires fantômes

La créance des actionnaires fantômes représente généralement une obligation contractuelle de la société envers les participants. Dans le cas d’une sortie, cette obligation est prise en compte par l’acheteur lorsqu’il négocie le prix d’achat avec les actionnaires.

Le plan peut également prévoir que, par exemple, les fondateurs sont responsables des créances des actionnaires fictifs. Dans ce cas, les actionnaires fictifs ne doivent pas être pris en compte par l’acheteur et seuls les fondateurs sont dilués par les actions fantômes.

Dans l’exemple simplifié ci-dessous, le plan est financé par la société et les actionnaires ont négocié une évaluation de la société de 5 millions de francs suisses, soit un prix d’achat de 50 francs suisses par action. Toutefois, ce montant est réduit en raison de l’obligation de l’entreprise de payer les actionnaires fantômes. Dans l’hypothèse d’un prix d’exercice des actions fantômes égal à zéro, le prix d’achat payé aux actionnaires est réduit de la dette de la société envers les actionnaires fantômes comme suit :

| Prix de sortie de l’entreprise | CHF 5’000’000.00 |

| Nombre d’actions ordinaires | 100’000 |

| Prix par action | CHF 50.00 |

| Nombre d’actions fantômes | 20’000 |

| Prix d’exercice par action fantôme | CHF 0 |

| Nombre total d’actions (ordinaires plus fantômes) | 120’000 |

| Prix ajusté par action/action fantôme | CHF 41.70 |

| Responsabilité de la société envers les actionnaires fantômes (prix ajusté x actions fantômes) | CHF 833’333.33 |

Dans un tel cas de liquidité, les actionnaires fantômes sont économiquement traités comme s’ils avaient été actionnaires et reçoivent le même montant par action fantôme que les actionnaires par action. Comme dans l’exemple ci-dessus, la solution la plus simple et la plus courante consiste à faire en sorte que la société soit responsable du paiement.

Avantages par rapport à l’ESOP

Du point de vue de l’entreprise, les actions fantômes présentent un avantage par rapport à l’ESOP traditionnel en ce sens que les participants ne reçoivent aucun droit d’information ou de participation. Ils ne font que participer économiquement au succès de l’entreprise. En outre, la mise en place d’un PSOP est comparativement plus rapide et plus facile que celle d’un ESOP, étant donné qu’il n’y a pas d’actions de l’entreprise et que les conséquences fiscales, même si elles ne sont pas toujours idéales, sont au moins simples.

Les actions fantômes constituent une obligation purement contractuelle de l’entreprise envers les participants. Par rapport à l’émission d’actions réelles dans le cadre d’un ESOP, un tel plan peut être facilement administré et il n’est pas nécessaire d’obtenir une décision fiscale ou une augmentation de capital annuelle avec une visite chez le notaire.

D’autre part, les actions fantômes en circulation représentent un passif de la société, qui doit être contrôlé par la société et pris en compte lors des paiements aux actionnaires.

1.4 Impôt (pour les résidents suisses)

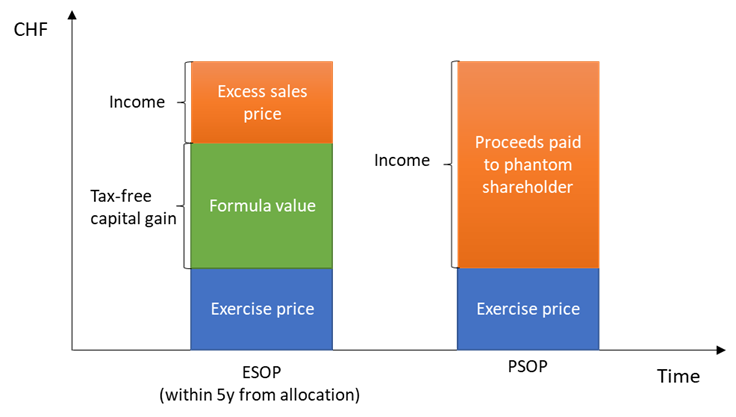

Un actionnaire fantôme ne peut pas bénéficier de gains en capital exonérés d’impôt. Par conséquent, la charge fiscale est généralement plus élevée que s’il avait reçu des actions dans le cadre d’un ESOP, car la totalité du produit, c’est-à-dire la totalité du versement, constitue un revenu imposable pour le participant et est soumise aux cotisations de sécurité sociale.

Toutefois, les versements du PSOP ne sont imposés comme des éléments de salaire (plus les cotisations de sécurité sociale) qu’en cas d’événement de liquidité, ce qui signifie que les participants ont également reçu de l’argent sur leur compte bancaire. Bien que la charge fiscale soit généralement plus élevée, la situation peut être plus accueillante pour les actionnaires fantômes. Les collaborateurs qui ont reçu des actions dans le cadre d’un plan d’actionnariat salarié peuvent se retrouver dans une situation inconfortable, car il peut y avoir des obligations fiscales dès l’exercice des options, avant qu’il y ait un événement de liquidité. Dans ce cas, ils peuvent avoir à payer des impôts élevés sur le revenu et la fortune sans avoir reçu suffisamment de fonds pour payer les impôts en raison de leurs faibles salaires de départ. Veuillez noter que les conséquences fiscales pour les participants dépendent de la résidence fiscale des participants, et non de la société. Seuls quelques pays autorisent les gains en capital exonérés d’impôt, de sorte que les avantages fiscaux de l’ESOP pour les participants internationaux sont généralement moins prononcés que pour les participants suisses.

1.5 Conclusion

Un PSOP est très similaire à un ESOP à de nombreux égards. En particulier, le plan sous-jacent est à maints regards presque identique. Ainsi, le concept d’acquisition des droits peut également être appliqué au PSOP pour motiver et retenir les collaborateurs. L’émission d’actions fantômes, en revanche, est simplifiée par rapport aux actions normales, car aucune rencontre avec le notaire pour l’augmentation de capital formelle n’est nécessaire. En outre, les participants ne deviennent pas formellement actionnaires et ne reçoivent donc aucun droit d’actionnaire, à l’exception des droits financiers répliqués contractuellement. Pour les participants résidant en Suisse, le principal inconvénient est généralement qu’ils ne peuvent pas bénéficier d’un gain en capital exonéré d’impôt lors d’une vente, et que tout versement est toujours soumis à l’impôt sur le revenu.